Коварство инфляции и монетарная гонка: доллар теряет лоск, пропуская вперед английскую лошадку. Падающий евро остается на обочине

Ценовое давление вызывает беспокойство у всех. Цены на сырье достигли рекордных высот, и это, судя по всему, не предел. В ближайшее время могут вырасти расходы на продукты, бензин и тарифы на отопление. А накануне зимних праздников, учитывая перебои в поставках, есть риск удорожания игрушек и других популярных подарков. Некоторые ЦБ продолжают настаивать на временном характере инфляции, хотя уже и не так уверенно. Однако с фактом того, что инфляция будет оставаться достаточно длительное и неопределенное время, соглашается большинство Центробанков. Хорошо, если речь и дальше будет идти о повышенной инфляции, а не о гиперинфляции, которая вполне может образоваться при дальнейшем ускорении цен и отсутствии сдерживающих мер ЦБ. Риски реальные, поэтому некоторые регуляторы начали шевелиться в этом направлении, в частности Банк Англии. Глава регулятора Эндрю Бейли предупредил, что, возможно, придется принять меры для сдерживания инфляционных процессов. Подвижки в сторону потенциального ужесточения политики подняли доходности британских гособлигаций, что не могло не обрадовать покупателей фунта. Рынок уже учел перспективы повышения ставки в этом году, 15 б.п., и в следующем году рост ставки до 1%. Данные по инфляции сейчас очень важны для мировых ЦБ, а значит и для трейдеров, которым предстоит сегодня изучить ИПЦ сразу двух стран (Великобритании, Канады) и еврозоны. Пара GBP/USD во вторник поднималась к пиковым отметкам за три недели. Если в текущих цифрах инфляции инвесторы увидят ухудшение ситуации, вероятность ужесточения монетарной политики в Англии увеличится. Вместе с ожиданиями усилит рост и британский фунт. Между тем годовая инфляция в стране замедлилась в сентябре до 3,1% с августовских 3,2%. В месячном выражении потребительские цены увеличились на 0,3% после роста на 0,7% в августе. Рынки в среднем ожидали годовую инфляцию на уровне 3,2%, месячную – 0,4%. Отчет оказал ограниченное влияние на стерлинг, поскольку все понимают, что, несмотря на замедление инфляционного давления, Банк Англии вряд ли уже изменит свой настрой. Это показатели одного месяца, которые не вселяют уверенность в то, что рост цен в стране завершен. Впрочем, коррекция в фунте вполне возможна, так как ожидания повышения ставки чрезмерно заложены в цены. Запустить коррекцию также может слабый отчет ВВП. Пара GBP/USD сегодня отошла от 38-й фигуры, но это не значит, что рост фунта исчерпал себя. В Sociеtе Gеnеrale ставят на дальнейшее повышение котировки. Паре для продолжения роста необходима область 1,3910–1,3930. Если фунту не удастся пробить вверх эти отметки, можно будет готовиться к откату к 1,3670, а затем к 1,3570. Здесь многое будет зависеть и от настроений по доллару, который, кстати, возобновил восходящую динамику. Что это значит: коррекция вниз закончилась и впереди новая волна восхождения к свежим максимумам? Есть вероятность, что до следующего заседания в начале ноября гринбек будет вести себя относительно скромно. Ястребиный настрой ФРС уже не так сильно влияет на доллар, поскольку в монетарном направлении активизировались ЦБ других стран. Причем повысить ставку (к примеру, Банк Англии) они могут даже раньше ФРС. Судя по опубликованным протоколам по итогам прошлого заседания, только половина чиновников видит необходимость в повышения ставки до конца 2022 года. Несмотря на предстоящее сокращение стимулов, монетарная политика ФРС останется мягкой, а это негатив для доллара. Впрочем, он всегда может сыграть на своих защитных функциях на фоне продолжающегося роста числа заразившихся COVID-19. Евро чувствует себя хуже, чем фунт. Дело здесь не только в сильном долларе, но и в консерватизме монетарных властей еврозоны, которые пока наотрез отказываются от идеи ужесточения политики. При этом инфляция в блоке, как и в других странах мира, продолжает набирать обороты. Согласно обновленной оценке, опубликованной сегодня, годовая инфляция ускорилась в сентябре до 3,4% с 3% месяцем ранее. Это рекордный показатель с сентября 2008 года. Показатель совпал с прогнозами аналитиков, опрошенных порталом Daily FХ, и предварительной оценкой. Годом ранее в еврозоне была зафиксирована дефляция в 0,3%. В месячном выражении потребительские цены увеличились на 0,5%. Все показатели совпали с прогнозом и первой оценкой. Рост пары EUR/USD вверх, который мы наблюдали в последние дни, связан исключительно с ослаблением доллара, поэтому питать иллюзий на счет евро не стоит. Коррекция котировки вверх, судя по всему, закончилась. Наиболее вероятным видится сценарий возврата EUR/USD в нисходящий тренд, учитывая улучшение настроений по доллару. Помехи здесь создает и кросс EUR/GBP. Пара крайне нестабильна с учетом ястребиных сигналов Банка Англии, что оказывает дополнительное давление на евро. С точки зрения технического анализа пара EUR/USD столкнулась с сильным сопротивлением вблизи отметки 1,1700, но не хватило сил ее преодолеть. Значит, далее дорога вниз. Курс в среду приблизился к опасной зоне, если евро уйдет ниже 1,1630, то на росте можно будет поставить крест. При таком развитии сценария усилится вероятность просадки в область отметки 1,1530.

Форекс-новости от компании Instaforex

Сообщений 901 страница 930 из 1196

Поделиться9012021-10-20 16:31:35

Поделиться9022021-10-21 17:27:02

Чуть-чуть не считается? Стоимость нефти взлетела к 3-летнему максимуму и резко устремилась вниз

В течение четверга мировые цены на нефть демонстрируют настоящие американские горки. Так, в середине торговой сессии стоимость черного золота сначала подросла до максимума 3 лет, оказавшись выше уровня в $86 за баррель, а затем начала стремительно снижаться за счет фиксации прибыли от двухдневного ценового ралли накануне. Таким образом, инвесторы, которые установили отметку в $86 за баррель в качестве порога продажи, мгновенно среагировали и тут же получили ощутимый профит. Как итог – нефтяные котировки значительно просели в цене. На момент написания материала декабрьские фьючерсы нефти марки Brent потеряли 0,75% и отчитались уровнем в $85,18 за баррель. Тем временем стоимость барреля марки WTI снизилась на 0,48% и балансирует на отметке $83,02. На открытии торговой сессии четверга нефть снижалась на 0,2% и 0,01% соответственно. В течение двух предыдущих торговых дней мировая стоимость черного золота увеличилась на 1,7%, а на протяжении текущего месяца цены на марки Brent и WTI выросли на 8% и 10% соответственно. Основной причиной недолгосрочного взлета рынка нефти в четверг эксперты называют ограниченное предложение и мировой дефицит газа. Предприятия нефтеперерабатывающей отрасли по всему миру активно увеличивают объемы производства с целью удовлетворения высокого спроса от государств Европы, Америки и Азии. При этом аналитики предполагают, что в 4-ом квартале техобслуживание заводов и перманентно растущая стоимость природного газа будут ощутимо сдерживать предложение. Согласно опубликованным накануне данным от Управления энергетической информации США, за ушедшую неделю объемы коммерческих запасов черного золота в стране просели более чем на 400 000 баррелей – до 426,5 млн баррелей. При этом эксперты сырьевых рынков ожидали увеличения показателя на 1,9 млн баррелей.

Поделиться9032021-10-26 19:12:25

Американские индикаторы показывают рекордный рост

Американские индикаторы показывают рекордный рост на закрытии торгов в понедельник. Так, широкий S&P 500 прибавил 0,5% и достиг отметки в 4 566,48 пункта, индустриальный DJIA вырос на 0,2% , до 35 741,15 пункта, а NASDAQ Composite увеличился на 0,9%, до 15 226,71 пункта. Оптимистичному настроению на рынках поспособствовали положительные финансовые отчеты банков и других компаний, обнародовавших результаты деятельности за третий квартал на прошлой неделе. Инвесторы с нетерпением ожидают отчетов компаний высокотехнологичного сектора, которые должны быть представлены на этой неделе. Эти компании составляют около 30% индикатора S&P 500. Facebook уже предоставила свой отчет, что оказало положительное влияние на стоимость акций компании. Позже на неделе будут обнародованы отчеты Microsoft, Twitter, Alphabet, Apple и Amazon. По прогнозам аналитиков, компании технологического сектора должны показать хорошую отчетность за прошлый квартал. В то же время пессимистичные результаты и прогнозы компании Snap, данные после ужесточения политики конфиденциальности Apple, в итоге повлияют на продажи Snap, что может негативно сказаться и на других компаниях технологической сферы. Если прогнозы крупных компаний этого сектора не окажутся оптимистичными, это может всерьез насторожить и обеспокоить инвесторов. Важным фактором для инвесторов является также реакция мировых центральных банков на растущие цены. Так, исходя из ситуации на рынке государственных облигаций, у инвесторов есть все поводы полагать, что Центральный банк Великобритании планирует увеличить процентные ставки уже в следующем месяце. Также трейдеры ожидают сообщений от ЕЦБ и Банка Японии, совещания которых запланированы уже на текущей неделе. ФРС США проинформировала о потенциальном увеличении ставки в 2022 году. В парламенте США активно обсуждается законопроект о крупной программе социальных расходов, что, по мнению аналитиков, продолжит стимулировать рост экономики. Только пока непонятно, каким образом эти расходы будут финансироваться. На фоне опровержения компанией PayPal информации о будущей сделке по покупке компании Pinterest ценные бумаги первой выросли на 2,7%, а второй – подешевели на 13%. Котировки компании Kimberley-Clark уменьшились на 2,2% в результате того, что компания ухудшила свой прогноз относительно прибыли за текущий год. Благодаря активному росту компании Tesla и превышению стоимости компании в $1 трлн подорожали акции компании на 13%. Также поступила информация о крупном заказе большой партии автомобилей Tesla (в количестве 100 000 шт.) компанией Hertz Global Holdings Inc. Прибыльность десятилетних казначейских государственных облигаций США снизилась до 1,634%. Стоимость нефти марки Brent выросла на 0,5% и достигла трехлетнего максимума в $85,99 за баррель.

Поделиться9042021-10-27 15:20:15

Золото по $3 тыс.: на это понадобится всего несколько месяцев, а не лет, уверен эксперт

В последнее время металл сильно «пружинит» у отметки в $1 800. Однако эксперты верят, что золото не только сможет вырваться из этого узкого диапазона, но и начнет уверенное ралли. Во вторник желтый актив не выдержал натиска более сильного доллара и скатился ниже психологически важной отметки в $1 800, которую пробил днем ранее. В итоге сессию на Нью-Йоркской бирже COMEX слитки завершили с понижением. Золото подешевело на 0,7%, или $13,40, опустившись до $1 793,40. Тем временем серебро также изменило маршрут на нисходящий. Вчера серый актив просел на 2,1%, или 50 центов. Финальной ценой стала $24,088. Основным понижающим фактором для драгоценных металлов стал подъем американской валюты. 26 октября индекс доллара вырос на 0,2%. Поддержала гринбек свежая экономическая статистика. Во вторник стало известно, что в октябре индекс потребительского доверия в США поднялся до 113,8 по сравнению с пересмотренным сентябрьским значением, которое составило 109,8. Также вчера цены на желтый металл упали на фоне фиксации инвесторами прибыли. Несмотря на снижение стоимости актива, на дневном графике золота сохраняется восходящий тренд, подчеркивают эксперты. Аналитик Чинтан Карнани полагает, что слитки имеют шанс продолжить свое краткосрочное ралли в том случае, если котировки снова пробьют ключевой уровень $1 800. На данном этапе у золота есть все предпосылки, чтобы сделать это. Сейчас, когда весь мир снова боится роста цен и стоит на пороге гиперинфляции, спрос на драгоценный металл заметно растет, поскольку золото традиционно считается одним из лучших инструментов для хеджирования инфляционных рисков. Многие трейдеры уже осознали, что центробанки ошибаются и глобальное инфляционное давление не будет временным. Когда это поймет большинство, золото перейдет к уверенному росту, прогнозирует аналитик Дэвид Гарофало. Эксперт считает, что после того, как на рынке драгметалла произойдет этот мощнейший афтершок, актив не только побьет свой прежний рекорд, но и взлетит гораздо выше $2 тыс. По его оценке, цена слитков может достичь $3 тыс. Причем это случится не в течение нескольких лет, как предсказывали ранее другие аналитики, а буквально за пару месяцев. Ралли золота будет очень стремительным, убежден Д. Гарофало. В то же время его коллеги предупреждают инвесторов о существующих рисках. Потенциал роста драгоценного металла может быть сильно ограничен прогнозами в отношении более скорого повышения реальных процентных ставок ФРС США. Аналитики советуют трейдерам отслеживать любые комментарии регулятора по поводу темпов будущего повышения ставок. Ближайшее заседание Федрезерва, где может вскользь подняться данный вопрос, пройдет 2–3 ноября. Центральной же темой встречи должно стать начало сокращения покупок облигаций. Заявления по этой теме также могут повлиять на стоимость драгоценного металла. Более скорое сворачивание стимулирования приведет к снижению котировок, прогнозируют эксперты.

Поделиться9052021-10-28 16:32:12

Сильные отчеты не помогли: американские индексы снижаются

Американский фондовый рынок в общем просел, а индикаторы снизились от достигнутых накануне значений. Так, S&P 500 потерял свои позиции и упал на 0,51%, The Dow Jones Industrial Average потерял 0,74%, тогда как NASDAQ Composite не изменился. Индикаторы показывали рост на фоне положительной финансовой отчетности компаний, так как инвесторы посчитали, что сильные отчеты свидетельствуют о том, что компании могут справиться с проблемами в поставках, инфляцией и экономическим ростом, с которыми рынки столкнулись в сентябре. Все эти факторы способствовали негативным настроениям инвесторов, однако позитивные отчеты компаний оказали положительное влияние на поведение трейдеров. В настоящее время уже обнародовали свои отчеты за третий квартал 30% компаний, составляющих индикатор S&P 500. Необходимо отметить, что прибыль 82% уже отчитавшихся компаний превысила прогнозы экспертов. Позитивные отчеты оказывают сильное влияние на рост основных индексов. При этом, согласно статистическим сведениям, обнародованным вчера, в США на 0,4% уменьшилось количество заказов на товары длительного пользования. Показатель продемонстрировал рост на 1,3% в прошлом месяце. По прогнозам экспертов, снижение этого индикатора должно было составить 1,1%, что связано с проблемами в поставках. В результате снижения фондовых индикаторов больше других пострадали компании энергетической и финансовой сфер. Так, энергетический сектор S&P 500 снизился на 2,9%. Это самое крупное снижение среди всех 11 секторов индикатора. Стоимость фьючерсов на нефть WTI потеряла 2,4% и опустилась до $82,66 за баррель. Ценные бумаги McDonald's подорожали на 2,7% благодаря сообщению о росте продаж компании в США. Бумаги Coca-Cola прибавили 1,9% благодаря тому, что фактические доходы компании превзошли прогнозы аналитиков. Вследствие сокращения доходов компании Robinhood Markets на 35% в третьем квартале в сравнении со вторым кварталом, ценные бумаги компании полешевели на 10%. Акции компании Twitter Inc. потеряли 10,8%, несмотря на позитивную отчетность компании за третий квартал. Ценные бумаги General Motors упали на 5,4% из-за сокращения прибыли в прошлом квартале на 40%. Однако компания предоставила позитивный прогноз на годовой отчет. Акции Alphabet Inc. подорожали на 5% благодаря увеличению доходов компании в прошлом квартале на 68% и выручки на 41%. Стоимость бумаг Intel Corp. снизилась на 0,8%. Члены совета директоров выкупили акции компании на сумму в $2,5 млн. Несмотря на увеличение прибыли на 44% и выручки на 22% в третьем квартале, акции компании Texas Instruments Inc. подешевели на 5%, так как отчетность не совсем совпала с прогнозами аналитиков. Благодаря увеличению прибыли компании Microsoft Corp. ее ценные бумаги подорожали на 4,2%. Рост прибыли Harley-Davidson Inc. на 17% оказал положительное влияние и на ее ценные бумаги, которые прибавили в стоимости 3,6%. Необходимо отметить, что на европейских и азиатских фондовых рынках также наблюдается снижение. Так, индикатор STOXX Europe 600 упал на 0,4%, индикаторы АТР Shanghai Composite и Hang Seng потеряли 1% и 1,6% соответственно.

Поделиться9062021-11-02 17:58:00

Рост на $2 000 за час и падение на 99% за несколько минут: криптовалютный рынок сошел с ума?

На момент написания материала главная цифровая валюта – биткоин – торгуется на отметке $63 200, а ее капитализация пробила уровень в $1,19 трлн. Таким образом, в течение месяца BTC подскочил на 33%. Так, согласно данным криптовалютной биржи Binance, всего за час стоимость главной цифровой монеты подскочила на 3%, что в денежном выражении равняется $2 000. Напомним, 20 октября цена первой криптовалюты отчиталась историческим рекордом, достигнув отметки выше $67 000. Вслед за этим котировки начали снижаться, а уже неделю спустя стоимость BTC просела до двухнедельного локального минимума в $57 800 После такого эффектного отката цена биткоин продолжает уверенно восстанавливаться. К слову, в конце ушедшего месяца аналитики крипторынка уверенно говорили о том, что текущая тенденция роста Bitcoin станет более продолжительной, чем предыдущие, и займет еще около года. Тем временем увеличение стоимости ведущих альткоинов в конце прошлого месяца подтолкнуло общую капитализацию рынка цифровых валют к новым историческим максимумам – выше уровня $2,77 трлн. Эксперты отмечают, что совокупность этих факторов свидетельствует о набирающем силу движении глобального крипторынка вверх, а самая эффектная часть роста виртуальных активов еще только впереди. Что же касается последних новостей рынка цифровых валют, накануне аналитики из Goldman Sachs спрогнозировали рост монеты Ethereum до $8000 к концу текущего года, однако с одним "но". Цена токена способна увеличиться до названного уровня лишь при условии сохранения исторической корреляции с инфляционными ожиданиями. Американский владелец сети ресторанов быстрого питания Burger King заявил о своих планах предложить жителям США награды в криптовалюте. Так, компания Burger King и онлайн-брокер Robinhood Markets Inc проведут розыгрыш призов между участниками программы лояльности Royal Perks в монетах Bitcoin, Ethereum и Dogecoin. Тем временем накануне стоимость выпущенного по мотивам сериала «Игра в кальмара» от Netflix альткоина Squid за несколько минут обвалилась более чем на 99% – с $2856 до $0,005.

Поделиться9072021-11-03 19:53:30

Готов ли Банк Англии к повышению ставки? Что будет с фунтом

Центровым событием недели, которое определит дальнейшее движение доллара в парах с другими крупными валютами не только на краткосрочную, но и долгосрочную перспективу, является заседание ФРС. Если говорить о GBP/USD, то еще одним важным катализатором движения выступает заседание Банка Англии. В четверг регулятор озвучит свой вердикт по дальнейшей денежно-кредитной политике. Если ФРС изначально говорила о том, что до повышения ставки еще далеко, то английский Центробанк здесь настроен более решительно. Есть предположения, что Банк Англии станет первым регулятором из состава развитых стран, который ужесточит политику. Такие прогнозы взяты не из воздуха, а продиктованы представителями ЦБ. Итак, насколько велики шансы повышения ставки ЦБ Англии? Главная причина резкой смены тональности главы Банка Англии и появившихся сигналов на ужесточение политики – это, безусловно, ускоряющаяся инфляция. Показатель превысил почти в два раза целевой показатель. Цель – 2%, фактическое значение – 3,1%. При этом все прогнозы экономистов сходятся на том, что это далеко не окончательный результат, показатель превысит 4%, а по итогам года достигнет 4,4%. Таможенные правила из-за Brexit, энергетический кризис, нехватка водителей грузовиков – это всего лишь часть причин, которые вызывают ускорение инфляции в стране. Подливают масла в огонь местные власти. Главный казначей страны Риши Сунак на прошлой неделе сообщил о снижении налогов для пабов и ресторанов и выделении дополнительных 75 млрд фунтов на инфраструктуру, повышение квалификации работников и поддержку бедных. Между тем предыдущие заявления были о повышении налогов. На такой шаг пришлось пойти из-за коррекции оценки роста экономики и ущерба от пандемии. Проинфляционные силы нависают над Англией, а правительство увеличивает расходы. Это значит, что вероятность увеличения ставки до конца этого года значительно возрастает. Инвесторы оценивают такой шаг в 85%. Как только Банк Англии начнет процесс ужесточения политики, фунт получит импульс для роста. Не исключено, что это произойдет уже 4 ноября. Если тон протокола будет мягким, стерлинг упадет. Поскольку глава банка Эндрю Бейли уже просигнализировал рынкам о возможном ужесточении политики, это не станет сюрпризом и большой неожиданностью. Для более ощутимого роста фунта нужно, чтобы ЦБ выступил более жестко, чем предполагают сейчас рыночные игроки. Трое высокопоставленных представителя ЦБ, судя по всему, готовы проголосовать за повышение ставки. Однако объем программы количественного смягчения, вероятно, останется на прежнем уровне – 875 млрд фунтов. Значит, сильных драйверов для роста британской валюты на данный момент нет. Техническая картина Рост пары GBP/USD замедлился. В качестве подтверждения того, что на Форексе вновь возобладают бычьи настроения по фунту, можно будет считать пробой зеркального уровня 1,3641. Далее перед покупателями откроется дорога к отметкам 1,3686, 1,3723 и 1,3758. В противном случае инициатива и уровень тяжести окажутся у продавцов, которые утянут фунт к отметкам 1,3594, 1,3568 и 1,3546. В Scotiabank считают, что ЦБ на ноябрьском заседании все же оставит политику без изменений. Повышение ставки в этом году еще может произойти, но Банк Англии, как отмечают аналитики, захочет ограничить ожидания по ставке на следующий год. Сделать это одновременно с повышением ставки довольно сложно. Тест вниз парой GBP/USD отметки 1,3600 возможен, но она может выступить в качестве сильной поддержки, а следующая располагается на 1,3585. Пробой сделает возможным повторное тестирование уровня конца сентября – 1,3450. До заседания Банка Англии фунт будет полностью находиться под влиянием доллара.

Поделиться9082021-11-04 19:29:29

Скандал с вакциной Pfizer! Данные последней фазы испытаний были сфабрикованы

Бывшая участница клинических исследований вакцины от коронавируса Pfizer-BioNTech американка Брук Джексон неожиданно открыла миру скандальные факты нарушений и фальсификаций, которые происходили на ее глазах при проведении испытаний данного препарата компанией Ventavia Research Group. Брук Джексон является бывшим региональным директором Ventavia с более чем 15-летним опытом управления клиническими исследованиями лекарственных препаратов. По ее словам, она неоднократно обращалась в головное отделение компании с просьбой разобраться с многочисленными нарушениями и фальсификациями, которые сложно было не заметить в испытаниях новой на тот момент вакцины. Из-за нежелания закрывать глаза на происходящий в компании беспредел ее отстранили от исследований, а за обращение с жалобой в Управление по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) и вовсе уволили из компании в сентябре 2020 года. Брук Джексон рассказала журналистам британского научного издания BMJ о том, что сотрудники, которые провели исследования и вакцинацию, не имели достаточной для таких мероприятий квалификации, команда ненадлежащим образом отслеживала выявленные побочные эффекты. Б. Джексон не побоялась обнародовать десятки внутренних документов компании, в том числе фотографии, видео и аудиозаписи, предоставила даже электронные письма. Все эти документы прошли проверку и подтвердили грубейшие нарушения со стороны исследовательской группы и покрытие этих нарушений самим руководством Ventavia Research Group. Например, на предоставленных фотографиях четко видно, что использованные иглы выброшены в пластиковый пакет для биологических отходов, а не в отдельный контейнер для острых предметов. Или, например, упаковки вакцины с написанными на них различными номерами участников оставлены в общем доступе, поэтому участники группы вполне могли узнать, вводят им вакцину или плацебо. Помимо этого, Б. Джексон предоставила документы, где указано, что назначение препарата или плацебо было прописано в карточках участников исследования. Если эти данные попали к участникам исследований, то говорить о чистоте эксперимента уже нет смысла. Б. Джексон также предоставила журналистам электронное письмо от исследовательской компании ICON (партнера Pfizer) к Ventavia. В этом письме ICON напоминает, что сотрудники Ventavia должны оперативно реагировать на любые сообщения от участников испытаний, а именно в течение первых 24 часов после введения препарата. Однако после этого в письме были выделены около 100 невыполненных запросов старше трех дней. Возмутительно то, что компания пропустила важные сообщения о выявлении осложнений у испытуемых на введение препарата. Б. Джексон сообщила FDA о том, что участники исследования после введения им инъекции не получили должного медицинского надзора, пациенты с нежелательными реакциями - своевременного наблюдения. Более того, вакцина хранилась при неправильном температурном режиме. BMJ опросил также двух других сотрудников Ventavia, но и они сообщили обо всех вышеуказанных нарушениях. По словам одной из них, таких грубых ошибок в Ventavia во время экспериментов вакцины Pfizer она не встречала еще ни разу, хотя до этого участвовала в более чем 40 клинических испытаниях. В ходе самостоятельного расследования сотрудников журнала BMJ выяснилось, что результаты испытаний постоянно фальсифицировали, много ценной информации было скрыто от общественности, даже личности добровольцев были преданы огласке. Странным видится и тот факт, что представители компании Ventavia во время испытаний закрывали глаза на многочисленные жалобы пациентов о серьезных побочных эффектах, не принимали оперативных мер по природе выявления осложнений. Вывод после обнародованных скандальных новостей неутешителен: вакцина Pfizer-BioNTech, которая одобрена Управлением по контролю качества пищевых продуктов и медикаментов (FDA) и Европейским агентством лекарственных средств (EMA) для применения в США и странах Евросоюза, не прошла надлежащего контроля качества, безопасности и эффективности. Испытания вакцины явно не соответствовали стандартам и нормам, о соблюдении которых постоянно сообщало в СМИ руководство Pfizer. А вместе с тем плохо изученный препарат активно используется в большинстве стран мира. В мае в США разрешили использовать эту вакцину для подростков старше 12 лет, а 3 ноября она получила одобрение для детей в возрасте от 5 до 11 лет.

Поделиться9092021-11-12 18:37:10

Хотя «медведи» по EUR/USD, похоже, устали, долларовые «быки» не прочь продолжить ралли

Гринбек взял паузу в росте после того, как достиг самого высокого уровня с июля 2020 года в районе 95,25 пункта. Тем не менее он близок к тому, чтобы показать лучшую неделю почти за пять месяцев по отношению к основным конкурентам, включая евро. Укрепление американской валюты на этой неделе привело к тому, что она превысила двухмесячный торговый диапазон, и эксперты прогнозируют еще больший рост USD. «Мы не думаем, что это конец движения, и ожидаем, что доллар останется сильным и в первой половине 2022 года, когда мы подойдем к завершению сокращения QE ФРС и повышению ставки, что окажет поддержку гринбеку в этот период», – сказали стратеги Mizuho. Катализатором роста USD стала публикация в среду данных по США, которые отразили самый большой годовой скачок потребительских цен за последние 30 лет. Эти данные поставили под сомнение утверждение ФРС о том, что ценовое давление будет «временным», и побудили инвесторов увеличить ставки на то, что регулятор повысит процентные ставки раньше, чем ожидалось. Предполагается, что к сентябрю 2022 года Федрезерв поднимет ставки дважды – на 0,5%. «Учитывая, что годовая инфляция в США сейчас превышает 6%, достаточно ли этого, чтобы заставить ФРС действовать? Этот долгий переходный период должен усилить давление на ЦБ», – считают специалисты Principal Global Investors. Руководство ФРС все еще надеется, что инфляция со временем снизится, без необходимости повышать процентные ставки. По словам президента ФРБ Сан-Франциско Мэри Дейли, Центробанк все еще должен сохранять терпение. «Нам нужно подождать, чтобы увидеть, как это отразится на экономике, прежде чем менять денежно-кредитную политику в ответ на это», – сообщила она. «Мы знаем, что восстановление после пандемии не будет линейным», – заявили в Совете экономических консультантов (CEA) при президенте США, указав на то, что цены растут еще быстрее, чем ожидалось. «CEA будет продолжать отслеживать данные по мере их поступления», – говорится в сообщении ведомства. Очевидно, что рост инфляции становится проблематичным как для администрации Джо Байдена, так и для ФРС, отмечают аналитики ING. По их словам, дальнейший рост доллара выглядит вероятным, особенно по отношению к евро после того, как глава ЕЦБ Кристин Лагард заявила на прошлой неделе, что повышение процентной ставки в следующем году очень маловероятно, что отбросило назад ставки рынка на то, что это произойдет уже в октябре следующего года. В своем последнем бюллетене ЕЦБ признал, что инфляция растет дольше, чем предполагалось ранее, но вновь повторил, чтопо большей части ценовое давление является временным. Между тем Еврокомиссия повысила оценку по ВВП еврозоны на 2021 год до 5% с 4,3%, а прогноз по инфляции на текущий год составил 2,4%. Однако эти новости не смогли подтвердить изменение тона ЕЦБ и помочь единой валюте. «Поддержка 1,1500 сдала свое место в EUR/USD без особой помпы, и с технической точки зрения ценовое движение выглядит так, как будто в этом месяце оно может расшириться до области 1,1300–1,1330», – сказали в ING. По мнению ряда аналитиков, давление на евро в паре с долларом оказывает повышение доходности казначейских облигаций США, которая заметно поднялась после выхода данных по американской инфляции за октябрь. В пятницу доходность десятилетних трежерис растет до 1,573% с уровня предыдущего закрытия в 1,558%. Во вторник (когда еще не были опубликованы данные по инфляции) доходность этих бумаг оценивалась в 1,439%. Интенсивность любого следующего падения евро к доллару будет определяться рынком облигаций, считают эксперты UniCredit. «Инвесторы, похоже, не спешат форсировать снижение пары EUR/USD, однако если смотреть на графики, пара должна просесть до 1,1200–1,1000 и потенциально ниже», – заявили они. В настоящее время основная валютная пара торгуется на уровнях, которые в последний раз наблюдались в июле 2020 года, и отметка 1,1430 пока ограничивает падение. Потоки капитала, приуроченные к концу недели, и фиксация прибыли могут помочь EUR/USD восстановиться перед выходными. Однако фундаментальные факторы по-прежнему играют в пользу доллара против единой валюты, особенно после того, как высокие данные по инфляции в США подтвердили вероятность более раннего, чем предполагалось ужесточения политики ФРС, тогда как ЕЦБ вряд ли изменит свою крайне мягкую политику в ближайшем будущем. На следующей неделе в США будут опубликованы данные по розничным продажам и промышленному производству за октябрь. В Европе же станут известны пересмотренные оценки ВВП региона за третий квартал и потребительской инфляции за прошлый месяц. Что касается технической картины, пробой минимума 2021 года на 1,1436 нацелит медведей» по EUR/USD на 1,1400 и далее – на 1,1370. С другой стороны, сопротивление отмечено на 1,1500, 1,1530 и 1,1550. Предполагается, что краткосрочный прогноз по паре останется негативным, пока она торгуется ниже 1,1630.

Поделиться9102021-11-15 19:40:34

Индикаторы АТР начинают неделю неоднозначно

Основные индикаторы АТР показывают разное направление на сегодняшних торгах. Так, китайские показатели Shanghai Composite и Shenzhen Composite снизились на 0,29% и 0,35% соответственно, гонконгский Hang Seng Index потерял 0,24%. При этом другие индексы региона демонстрируют рост: индикатор Южной Кореи KOSPI прибавил 1,04%, австралийский S&P/ASX 200 – 0,34%, а японский Nikkei 225 – 0,46%. Индикаторы КНР снизились на фоне обнародования статистических данных. Объемы индустриального производства в КНР увеличились в прошлом месяце на 3,5%, а объемы розничной торговли – на 4,9%. В Китае выросла добыча природных ресурсов: нефти на 2,5%, газа – на 9,4%, угля – на 4%. Одновременно с этим увеличение цен на жилье в стране замедлилось в сравнении с 2020 годом. Безработица в КНР осталась такой же, как в начале осени, и составила 4,9%. В стране за прошедшие месяцы с начала года было создано 11,33 млн рабочих мест. Также выросло инвестирование основных активов на 6,1% в сравнении с таким же периодом 2020 года. Однако, согласно прогнозам аналитиков, рост должен был составить 6,2%. Котировки компаний Tencent Holdings, Ltd. и Techtronic Industries Co., Ltd. прибавили 1,5% и 3,4% соответственно. Стоимость бумаг компаний Geely Automobile Holdings, Ltd. и BYD Co., Ltd. упала на 2% и 2,9% соответственно. Рост других индикаторов региона связан с увеличением американских индикаторов, которые показали рост по итогам торгов в пятницу, а также после выхода информации о разделении компании Johnson & Johnson. Еще одним фактором стал рост ВВП Японии в третьем квартале на 0,8% (по прогнозам аналитиков, ВВП должен был снизиться на 0,2%) в квартальном выражении, хотя в годовом выражении он показал снижение на 3%, вопреки прогнозам аналитиков, которые ожидали снижения на 0,8%. Однако эксперты не видят в этом проблемы, так как страна начинает восстановление после снятия ограничений, связанных с пандемией коронавируса. Вслед за ростом японского индикатора увеличилась и стоимость бумаг крупнейших компаний страны. Так, акции Mitsubishi Motors Corp. прибавили 4,4%, Mazda Motor Corp. – 3,9%, Nissan Motor Co., Ltd. – 2,7%, Subaru Corp. – 2,5%. Также подорожали акции Sony Group Corp. (+0,8%) и Panasonic Corp. (+0,3%). Котировки акций Rakuten Group Inc. выросли на 2,5%. Следом за ростом южнокорейского индикатора подорожали и акции крупнейших компаний страны. Так, Samsung Electronics прибавили 1,6%, а SK Hynix Inc. – 4,2%. Также увеличилась цена акций Hyundai Motor Co., Ltd. на 0,5%, а цена бумаг Kia Corp. незначительно снизилась (на 0,1%). Рост австралийского индикатора не сказался на стоимости акций компаний страны. Стоимость бумаг Rio Tinto, Ltd. упала на 0,4%, а BHP Group – на 0,6%.

Поделиться9112021-11-23 17:44:51

EUR/USD: Падение как неизбежность. Евро спасет только монетарная пилюля от ЕЦБ

У доллара все хорошо, чего не скажешь о евро и других крупных мировых валютах. На этот раз досталось даже золоту, которое в последнее время игнорировало падение евро. Котировки отошли от максимумов, и драгметалл сейчас торгуется на отрицательной территории. Причины ралли доллара все те же – сворачивание количественного смягчения в итоге вызовет дефицит долларов в краткосрочной перспективе, что поддержит восходящую динамику американской валюты. Формальным поводом для его укрепления стало решение Джо Байдена оставить на второй срок Джерома Пауэлла в качестве главы ФРС. Его заместителем будет назначена Лаэль Брейнард. Считается, что Пауэлл настроен более ястребино по сравнению с Брейнард, поэтому доллар такое положение вещей очень даже устраивает, поэтому после появления в понедельник этой информации пара EUR/USD пошла на снижение. В то же время переназначение Пауээла совершенно нельзя назвать новостью. Инвесторы это понимали, они уже давно и заранее были уверены в том, что текущий глава ФРС никуда не уйдет. Возможно, по этой причине евро пытались откупать назад, больше половины снижения удалось скорректировать назад. Впрочем, пара все равно не удержалась, евро слишком ослаблен и окружен негативом со всех сторон. Вряд ли у покупателей европейской валюты в самое ближайшее время появится возможность прорваться вперед. Хотя попытки были. Быки, пользуясь приличными PMI еврозоны и коррекцией доллара от вчерашнего ралли, хотели перейти в наступление. В их возможности можно будет поверить только после преодоления барьера 1,1300. Техническая картина говорит о перепроданности евро, к концу недели пара EUR/USD, скорее всего, перейдет в коррекцию в связи с праздниками в США и, следовательно, сниженным объемом торгов. Ну а пока идет планомерное снижение. Есть предположения, что минимум по евро на ближайшие месяцы в районе отметке 1,1100 будет достигнут в ближайшие сессии. Судя по тому, куда успел добраться доллар, это уже не так далеко и сложности большой не представит. Осталось чуть больше фигуры. Что будет дальше? Какое-то время, возможно даже до конца года, пара EUR/USD должна оставаться на минимумах. Однако рыночные игроки могут начать форсировать события и вернутся в евро чуть раньше, то есть к концу декабря. Уходящий год евро может закрыть в районе отметки 1,1500, а в следующем – вернуться к 1,2000. Многое будет зависеть от того, что произойдет на декабрьском заседании ЕЦБ. Многие мировые ЦБ уже начали процесс повышения ставок, а о развивающихся странах даже говорить не приходится. Только на этой неделе планируют повторно повысить ставки ЦБ Новой Зеландии и Южной Кореи. Возможно, какой-то сдвиг произойдет и в ЕЦБ. По этой причине некоторые экономисты заговорили о восстановлении евро, если регулятор начнет предпринимать действия для борьбы с инфляцией, евро стабилизируется. Пока регулятор занимает устойчиво наблюдательную позицию. В этой связи некоторые экономисты предполагают, что позднее в следующем году евро стабилизируется и может начать восстанавливаться, если ЕЦБ начнет предпринимать меры для сдерживания инфляции. Бундесбанк бьет тревогу, инфляция в Германии в ближайшее время достигнет 6%. Это говорит о необходимости вмешательства в монетарную политику со стороны государства. Пока же Европейский центральный банк предпочитает придерживаться выжидательной позиции. В это время экономика региона продолжает замедляться, а эпидемиологическая ситуация – ухудшаться. Свежий отчет по уровню доверия потребителей в еврозоне оказался хуже прогнозов (-5,5 пункта). Индекс в текущем месяце упал с -4,8 до -6,8. Как ни крути, а шансов на восстановление у евро в ближайшее время нет, и взяться им попросту неоткуда, тогда как ралли доллара набирает обороты. Это значит, 11-я фигура для пары EUR/USD более чем реальна. Об отметке 1,1000 тоже можно подумать намедни, не слишком увлекаясь. И все же прогнозы в эту сторону начинают публиковаться активнее.

Поделиться9122021-11-24 16:44:43

Вы же понимаете, что прежде чем делать вложение, нужно ознакамливаться с информацией об брокере. В одно время я вложил деньги в международную инвестиционную компанию -Royal Trade и вывести я их так и не смог. Затем нашел обзор у ребят - https://trader-rating.ru/royal-trejd-otzyvy/ и понял, что сначала стоило читать обзоры на Роял Тред. И вам теперь это советую!

Поделиться9132021-11-24 19:46:27

Прогнозисты в панике: биткоин вряд ли вырастет до 100 000$ в 2021 году

НОВАЯ КОРРЕКЦИЯ НАЧАЛАСЬ, НО КОРРЕКЦИЯ ЛИ ЭТО? В последние несколько недель биткоин начал планомерное снижение. Это не обвал, как любит делать биткоин, тем не менее это уверенное падение его котировок. На иллюстрации ниже (и об этом мы еще поговорим) отлично видно, что восходящая тенденция по «цифровому золоту» сохраняется благодаря восходящей линии тренда. Она пролегает приблизительно около уровня 61,8% по Фибоначчи (51 350$). Также чуть выше находится линия Сенкоу Спан Б. Вместе эти две преграды могут оказать серьезную поддержку биткоину. Но в то же время, как обычно, все будет зависеть от настроения большинства крупных трейдеров. Пока что мы можем рассчитывать на то, что биткоин опустится еще на 3-5 тысяч долларов.ФАКТОРЫ ПАДЕНИЯ БИТКОИНА МОГУТ БЫТЬ БАНАЛЬНЫМИ ДО УЖАСА. Фундаментальный фон для биткоина остается достаточно нейтральным. Ведь даже если никаких важных и громких новостей нет, участники рынка все равно могут продолжать инвестировать в криптовалюту. По последним данным, уже около 22% взрослого населения США владеют биткоином или другими криптовалютами. Поэтому хотим мы того или нет, но биткоин становится во всем мире все популярнее и популярнее. Другое дело, что он по-прежнему крайне редко используется для расчетов или оплаты. Он по-прежнему является высокодоходным и высокорисковым инструментом. И поэтому большая часть новостей, связанная с «битком», преследует только одну цель – создать как можно больший хайп вокруг «цифрового золота» и заставить его дорожать еще сильнее. Например, власти Сальвадора решили создать первый в мире «Bitcoin-city», жители которого будут полностью освобождены от налогов, и решили привлечь на этот проект миллиард долларов за счет выпуска облигаций. На самом деле проект очень интересный, однако теперь целой стране жизненно необходимо, чтобы биткоин рос в цене. Естественно, что, как и в случае с крупными инвесторами, прогнозы из Сальвадора о будущей цене биткоина будут поступать только оптимистичные. Напомним, что большую часть 2021 года многие эксперты распевали на всех углах о 100 000$ за монету к концу года. Были прогнозы и в 400 000$ в следующем году. Как видим, пока им не суждено сбыться. Биткоин, конечно, обновил свои годовые и абсолютные максимумы, но ненамного, а сейчас «целится» на новый «медвежий» тренд. Более того, проблема «пузыря» имеется и для криптовалютного рынка. Ведь следует помнить, что весь последний «бычий» тренд произошел в то время, когда ФРС накачивала экономику бесплатными деньгами. Таким образом, этот рост «инфляционный», просто за счет того, что денег в экономике становилось больше. А значит, в некотором роде случайный. Сейчас, когда ФРС встала на путь ужесточения монетарной политики, с криптовалютного рынка может начаться отток капиталов, что приведет к серьезному падению, в частности BTC. Тенденция на 24-часовом таймфрейме продолжает оставаться восходящей. Если биткоин сумеет отскочить от линии Сенкоу Спан Б или линии тренда, тогда и тенденция останется восходящей, а криптовалюта сможет рассчитывать на новый виток роста с обновлением своих абсолютных максимумов. Однако мы считаем, что это «начало конца». Преодоление линии тренда может создать сильный сигнал на смену тренда на нисходящий.

Поделиться9142021-11-26 19:17:47

Крипторынок в ужасе перед новым штаммом COVID-19, потери Bitcoin исчисляются тысячами долларов

На торгах в пятницу первая криптовалюта демонстрирует резкое снижение на фоне глобального падения мировых фондовых рынков. Так, еще утром цена цифрового золота достигала $57 647, а уже после обеда пробила отметку в $55 000, потеряв более 7% и обновив минимальный уровень стоимости за полтора месяца. На момент написания материала Bitcoin торгуется в районе $54 000. Общая капитализация крипторынка составляет $2,56 трлн, а показатель BTC в ней — $1,03 трлн. Ведущие альткоины мгновенно подхватили тренд главной цифровой монеты и просели уже более чем на 10%. Падение рынка виртуальных активов происходит на фоне активного снижения ценных бумаг, нефти и других рисковых активов. Причиной беспокойства мировых рынков стало сообщение о том, что Всемирная организация здравоохранения (ВОЗ) назначила экстренное заседание из-за выявления южноафриканского штамма коронавируса. Напомним, накануне Национальный институт инфекционных заболеваний рассказал о новом штамме COVID-19, впервые выявленном в ЮАР и Ботсване. Новый штамм распространяется быстрее, чем выявленные ранее, а также является более заразным и в меньшей степени подверженным воздействию существующих вакцин. На фоне этого заявления Израиль и Великобритания прекратили авиасообщение с некоторыми африканскими странами. На пугающие новости из ЮАР мгновенно отреагировали и все мировые рынки. Так европейский показатель STOXX Europe 600 моментально потерял 3,88%, китайский CSI 300 просел на 0,74%, фьючерс на индекс S&P 500 снизился на 1,82%, а индекс МосБиржи упал на 2,94%. Беспокойство участников рынков продолжает расти из-за опасений приближения новой масштабной волны коронавируса. При этом надежды на быстрые темпы восстановления экономики становятся все менее достижимыми, т.к. сообщение о новом штамме COVID-19 появилось на фоне и без того неустойчивой эпидемиологической ситуации в мире Аналитики крипторынка предупреждают, что сегодня, в условиях повышенной волатильности рынка, инвесторам в цифровые активы стоит быть предельно осторожными. Исторически сложилось так, что Bitcoin становится максимально уязвимым перед выходом из рисковых активов, когда распродажа касается всего, несмотря на перспективы.

Поделиться9152021-11-29 16:35:30

«Омикрон» помогает золоту: цены растут на опасениях по поводу распространения нового штамма COVID-19

Утром в понедельник главной мировой новостью остается выявленный в Южной Африке новый штамм коронавируса. На этом фоне повышается аппетит инвесторов к золоту как к активу-убежищу. Сообщения о новом подвиде COVID-19, который получил название «омикрон», впервые появились в прессе на прошлой неделе. Он был обнаружен на территории ЮАР, а позднее его выявили в других африканских странах, а также в Европе и Азии. Ученые, открывшие новый штамм, заявили, что «омикрон» имеет рекордное количество мутаций – более 50, может лучше уклоняться от антител и передаваться быстрее, чем дельта- и другие подвиды коронавируса. Новость о потенциально очень заразном штамме обвалила под занавес минувшей рабочей недели мировые фондовые рынки. Инвесторы, поддавшись панике, предпочли бежать от рискованных инструментов. Многие акции американских, европейских и азиатских компаний рухнули. На этом фоне в пятницу цена на золото первоначально подскочила и достигла внутридневного максимума в $1 816,30. Однако позже в ходе торгов котировки заметно снизились. Некоторые трейдеры решили продать драгметалл с тем, чтобы накопить в своих портфелях наличные деньги. Несмотря на это, слиткам все-таки удалось закрыть сессию с небольшим повышением. 26 ноября желтый актив подорожал почти на 0,1%, или $1,20. Финальной стала цена $1 785,50. Таким образом, золото продемонстрировало рост по итогам уже 2 сессий подряд. Однако минувшую неделю оно завершило снижением, просев на 3,6%. Главным препятствием для драгоценного металла стал сильный доллар. На протяжении нескольких дней индекс американской валюты уверенно поднимался, держась на максимумах лета 2020 года. В итоге прошедшую семидневку гринбек закрыл с приростом на 0,1%. Основным катализатором для доллара на прошлой неделе стала новость о переизбрании Джерома Пауэлла на второй срок в качестве главы ФРС. Инвесторы расценили это назначение как ястребиный сигнал, свидетельствующий о дальнейшем ослаблении стимулирующих мер и более скором повышении процентных ставок. В пятницу, однако, зеленая валюта также оказалась под давлением опасений по поводу распространения нового штамма коронавируса, в результате чего ее индекс опустился на 0,6%. Сегодня утром рынки пытаются восстановиться после предыдущих волатильных торгов. Этому способствует некоторое ослабление панических настроений в отношении «омикрона». Врач из ЮАР, которая первой забила тревогу по поводу нового подвида COVID-19, на днях сделала новое заявление. Теперь она отмечает, что у пациентов с «омикрон»-штаммом наблюдаются относительно легкие симптомы. Снизить градус паники пытаются и политики. Так, президент ФРБ Атланты Рафаэль Бостик выразил надежду, что наблюдаемый в США подъем экономики «перенесет» страну через следующую волну пандемии. При этом он подчеркнул, что по-прежнему считает неизбежным дальнейшее сокращение стимулов. В то же время президент Европейского центрального банка Кристин Лагард заявила, что сейчас еврозона лучше подготовлена к тому, чтобы противостоять экономическим последствиям очередной вспышки COVID-19 и, в частности, его нового штамма. Комментарии чиновников появляются по мере того, как «омикрон» шагает по планете. Вчера стало известно, что случаи заражения новым вариантом коронавируса обнаружены уже в Нидерландах, Дании и Австралии. Кроме того, в воскресенье ВОЗ в очередной раз призвала мировое население к максимальной осторожности и заявила, что потребуется время для оценки тяжести нового штамма. Неопределенность в отношении «омикрона» помогает золоту в начале новой рабочей недели. Так, на момент подготовки публикации котировки подскочили на 0,4%, до $1 793,2. Также опасения по поводу нового варианта коронавируса повышают привлекательность серебра в качестве актива-убежища. Утром цена серого актива поднялась на 1,1%, до 23,38, тогда как по итогам прошлой недели металл потерял около 7% стоимости. Аналитики считают, что сейчас внимание инвесторов должно быть сфокусировано на комментариях председателя ФРС Джерома Пауэлла. Если глава Центробанка США выразит серьезную озабоченность в связи с новым подвидом COVID-19, рынок драгметаллов может значительно вырасти в ближайшей перспективе.

Поделиться9162021-11-30 13:36:35

Сингапур впервые с 2000 года наращивает золото

Впервые за два десятилетия Центральный банк Сингапура в этом году увеличил свои золотые резервы на 20%. В период с мая по июнь, согласно данным отчета о международных резервах и ликвидности в иностранной валюте Валютного управления Сингапура (MAS), была совершена покупка золота на общую сумму 26,35 метрических тонн. Это увеличило общие золотые резервы Сингапура до 153,76 тонны. Приобретение золота было замечено только тогда, когда данные были включены в ежемесячный отчет Международного валютного фонда (МВФ). По данным МВФ, это было первое увеличение золотых резервов Сингапура с 2000 года. Неясно, сколько Центральный банк Сингапура заплатил за золотые слитки. Но, основываясь на цены золота, приобретение будет стоить около 1,5 миллиарда долларов. На покупку также обратил внимание старший аналитик Всемирного совета по золоту Кришан Гопаул. Об этом он написал в своём твитерре. Центральный банк Сингапура предпочел не афишировать значительный рост своих золотых резервов. И многие аналитики пытаются выяснить, почему такое крупное приобретение осталось незамеченным.

Поделиться9172021-12-01 18:48:12

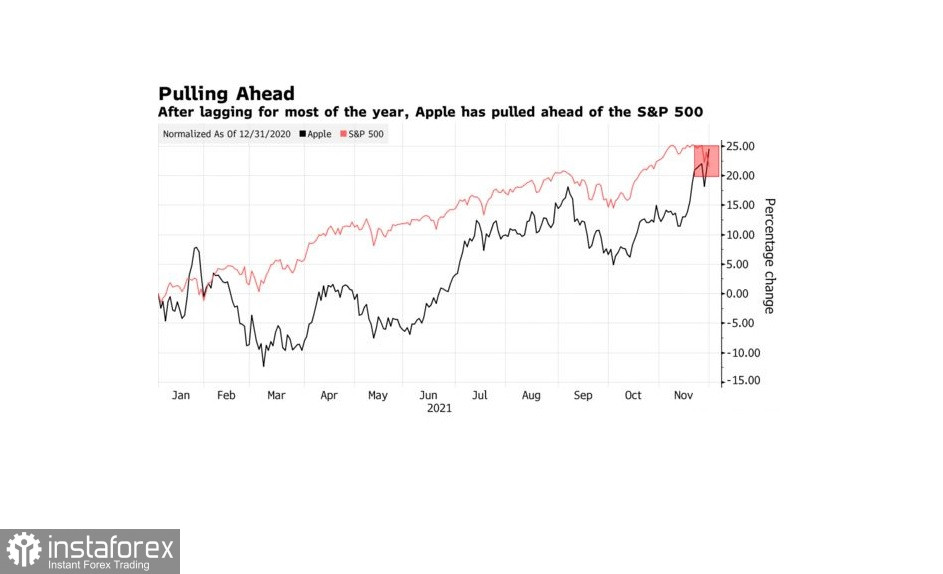

Акции Apple – убежище трейдеров внутри высокотехнологичного сектора

Поскольку за последнюю неделю акции технологических компаний резко упали, трейдеры перебросили свободные средства, найдя убежище внутри сектора. Речь идет об акциях Apple Inc.

АКЦИИ APPLE – УБЕЖИЩЕ ТРЕЙДЕРОВ ВНУТРИ ВЫСОКОТЕХНОЛОГИЧНОГО СЕКТОРА

Ценные бумаги компании выросли во вторник и закрылись на рекордно высоком уровне, несмотря на то что акции технологических компаний и более широкий рынок распродались из-за опасений по поводу более высоких процентных ставок и варианта коронавируса Omicron. Акции производителя iPhone были одной из семи компаний в S&P 500, которые выросли, несмотря ни на что, и это добавило к росту в среду на премаркете на 1,6%. Институциональные инвесторы ценят Apple за постоянный рост продаж и солидный запас ликвидности, и теперь акции компании получают дополнительный импульс благодаря ажиотажу вокруг автономных транспортных средств и ее запланированному набегу на продукты, связанные с метавселенной. «Уолл-стрит рассматривает это как средство защиты во время этой рыночной турбулентности», - сказал аналитик Дэн Айвз и выступил с прогнозом роста акций в следующем году еще на 12%. Интерес трейдеров к Apple контрастирует с предыдущим месяцем, когда акции компании отставали от индекса S&P 500, и компания предупредила, что нехватка полупроводников будет препятствовать продажам продукции на праздники. Аналитики Morgan Stanley активно заговорили о программе Apple по выпуску электромобилей после того, как в этом месяце агентство Bloomberg News сообщило, что компания наращивает усилия в этом направлении. По мнению банка, даже, если компания получит лишь 4% доли на мировом рынке мобильной связи, ее база доходов может удвоиться. Точно так же массовое внедрение дополненной реальности или виртуальной реальности - ворота в метавселенную - произойдет только «когда Apple вступит в гонку» - написали в своем отчете представители Morgan Stanley Кэти Хуберти и Эрик Вудринг. «Это настолько безопасно, насколько это возможно в сфере технологий, и все же в ближайшие годы есть фантастические возможности, - сказал Крейг Эрлам, старший аналитик рынка Oanda. - Так что у инвесторов есть все основания чувствовать себя в безопасности с такими акциями, даже в неспокойные времена». После отчета о планах в автомобилестроении акции Apple выросли почти на 8%, и теперь они опережают индекс S&P 500 за год. При этом ранние данные о тенденциях продаж за выходные в День Благодарения выявили более слабые, чем ожидалось, расходы в Интернете, поскольку покупатели в этом году предпочли делать покупки оффлайн, вероятно, из-за возможности убедиться в наличии товара и забрать его сразу после покупки, не дожидаясь доставки и связанных с этим проблем. Так, согласно данным Mastercard SpendingPulse, покупки в магазинах в США подскочили на 43% в Черную пятницу по сравнению с ростом электронной коммерции на 11% . Согласно данным Adobe Inc., расходы в Киберпонедельник в этом году сократились до 10,7 млрд долларов с 10,8 млрд долларов в 2020 году, что не соответствует прогнозам. В случае с Apple опасения по поводу праздничных распродаж могут оказаться преувеличенными. «Судя по розничным проверкам и цепочке поставок, похоже, что в период Черной пятницы спрос на iPhone 13 высок», - утверждает Айвз. Хотя Apple избежала этих опасений, компании электронной коммерции, такие как Shopify Inc. и eBay Inc., все же понесли убытки. Индекс интернет-торговцев упал на 6% со дня, предшествовавшего Дню благодарения, что вдвое превышает снижение индекса S&P 500 за тот же период. Среди лидеров падения - Wayfair Inc. с падением на 11%, eBay с 7,2% и Shopify с 6,6%. Аналитики Джастин Пост и Майкл Макговерн написали, что среди компаний электронной коммерции Amazon.com лучше всего позиционируется для увеличения доли рынка в этот праздник благодаря относительно здоровой цепочке поставок и опции «покупай сейчас - плати позже». Действительно, онлайн-магазины монобрендов, такие как Apple, оказываются в выигрыше, поскольку имеют более точные данные о наличии складских запасов и могут гарантировать доставку купленной продукции в срок (плюс-минус). Это же касается магазинов, обеспечивающих оплату по факту получения товара. Но в целом вторые, вероятно, все же проиграют монобрендам, поскольку покупатели не готовы рисковать рождественскими покупками даже при возможности оплаты по факту. Многие потребители решат, что в крайнем случае им придется в последний момент закупаться в супермаркетах – в период накануне праздников, когда самые интересные товарные позиции уже раскуплены. Поэтому, если вы делаете ставку на ритейл или компании с онлайн-доставкой, помните, что в предпраздничный период этот фактор особенно важен для комплексной оценки ваших мишеней. Что касается убежищ, то Apple, которой удавалось избегать крупных скандалов или смен руководства в последнее время, выглядит достаточно удачным капиталовложением.

Поделиться9182021-12-02 18:01:18

«Омикрон» добрался и до США: фондовые индикаторы показали резкое снижение

Американские фондовые индикаторы продемонстрировали снижение на вчерашних торгах. Так, индустриальный индикатор DJIA потерял 1,34%, широкий S&P 500 – 1,18%, а технологический Nasdaq показал падение на 1,83%. Такое резкое снижение фондовых показателей вызвано, в первую очередь, началом распространения новой разновидности COVID-19 в США. Опасения медиков вызывает тот факт, что штамм «омикрон» выделяется среди других разновидностей коронавируса большим числом мутаций. Медики не уверены, что существующие на данный момент вакцины способны полностью защитить от «омикрона». Второй причиной является заявление председателя ФРС США о том, что инфляция может затянуться на более длительный срок, чем предполагалось ранее. При этом, по мнению главы ФРС, необходим более быстрый переход к сворачиванию программы выкупа активов, что он собирается предложить уже на ближайшем заседании в декабре. Рынок труда в стране продолжает восстановление, о чем свидетельствует увеличение количества рабочих мест в прошлом месяце на 534 тыс. Необходимо отметить, что аналитики ожидали увеличения этого показателя на 525 тыс. Показатель деловой активности в индустриальной сфере в прошлом месяце увеличился до 61,1 пункта в сравнении с 60,8 пункта месяцем ранее. При этом, согласно прогнозам экспертов, этот индикатор должен был вырасти до 61 пункта. На фоне падения основных фондовых индикаторов снижение показала также стоимость ценных бумаг американских компаний. Так, бумаги компаний American Airlines Group Inc., United Airlines Holdings Inc. и Delta Air Lines Inc. подешевели на 8%, 7,6% и 7,4% соответственно. Стоимость ценных бумаг компании Salesforce.com Inc. снизилась на 11,7% вследствие уменьшения прибыли компании на 57% в прошлом квартале, несмотря на рост выручки на 27%. При этом прогноз компании на четвертый квартал не соответствует прогнозов аналитиков. Акции Exxon Mobil Corp потеряли 0,1%, при этом компания сообщила о своих планах по продолжению капиталовложений ежегодно на сумму в $20-25 млрд вплоть до 2027 года, а также в ближайшие 6 лет планируется вложить около $15 млрд на борьбу с вредными выбросами. Стоимость акций компании Groupon Inc. снизилась на 3,3%. При этом компания сообщила о переходе в свой штат и назначении на должность исполнительного директора Кедара Дешпанде, который ранее работал в компании Zappos.

Поделиться9192021-12-06 18:32:28

Доллар не боится инфляции и не думает о капитуляции

Минувшая неделя ознаменовалась своеобразной капитуляцией Федрезерва перед суровой реальностью и существенной волатильностью USD. Регулятор признал высокую инфляцию в США и намерен выстраивать соответствующую монетарную стратегию. Председатель американского центробанка, Джером Пауэлл, готов отказаться от заявлений о «временном» характере инфляции и признать, что рост цен является более мощным и устойчивым, чем предполагалось ранее. Глава регулятора заявил о возможности ускоренного завершения программы выкупа активов, чтобы быстрее перейти к повышению ставки. В итоге Федрезеву придется пересмотреть свои планы по этим ключевым пунктам. После комментариев Дж. Пауэлла рынки начали закладывать в цены подъем ставки ФРС на 60 базисных пунктов (б.п.) к концу 2022 года. Смятение в ряды Федрезерва внесли текущие отчеты по рынку труда в Соединенных Штатах. В минувшую пятницу, 3 декабря, стало известно, что в ноябре уровень безработицы в стране упал до 4,2%. Это меньше прогнозируемых 4,5%, что свидетельствует о постепенной нормализации американской экономики. Ложкой дегтя в этой бочке меда оказалось число созданных рабочих мест (210 тыс.), которых «шокирующе мало» для США. По предварительным оценкам, в ноябре ожидался их прирост до 550 тыс. В целом экономика Соединенных Штатов восстановила более 80% рабочих мест, приблизившись по этому показателю к допандемийному уровню. Однако почивать на лаврах еще рано, уверены аналитики. Многие экономисты считают эти данные противоречивыми, не влекущими за собой кардинальных перемен. Текущая макростатистика незамедлительно отразилась на динамике гринбека. В конце минувшей недели «американец» снижался, однако сейчас уверенно набирает обороты. Утром в понедельник, 6 декабря, пара EUR/USD курсировала вблизи 1,1283–1,1284, стараясь наверстать упущенное. Укреплению гринбека способствует рост доходности десятилетних американских госбондов. Согласно текущим оценкам, доходность US Treasuries увеличилась до 1,38%, существенно превысив прежний показатель в 1,34%. Дополнительную поддержку «американцу» оказывают позитивные настроения инвесторов, которые по-прежнему считают USD надежной валютой-убежищем. Ранее этому способствовал рост опасений по поводу распространения «Омикрона», новой мутации COVID-19. Однако спад напряжения в отношении очередного штамма не заставил инвесторов отказаться от своих предпочтений. В итоге гринбек вновь на коне и готов преодолевать любые трудности. По мнению аналитиков, в динамике «американца» уже учтена зашкаливающая инфляция в США. Рынки выстраивают свои прогнозы на 2022 год с учетом новых реалий, поэтому сногсшибательных сюрпризов не ожидается. В связи с этим американская валюта не боится излишней волатильности, но не застрахована от неблагоприятных воздействий. Наступающий год станет для USD временем испытаний, которые он преодолеет без особых потерь, уверены эксперты.

Поделиться9202021-12-07 19:06:56

Лунный Новый год поможет золоту: рынок ждет повышения спроса на металл задолго до китайского праздника

Вчера слитки снова упали, и аналитики не ждут чуда в ближайшей перспективе. Однако под занавес года золоту прогнозируют рост в связи с повышением спроса перед Китайским Новым годом. Начало рабочей недели желтый металл встретил падением. После пятничного подъема на 1,2% котировки в понедельник опустились на 0,3%. В денежном эквиваленте потери составили $4,40. Сессию актив завершил у отметки в $1 779,50. Главными понижательными факторами для золота стали укрепление доллара и рост доходности американских казначейских облигаций. Вчера индекс зеленой валюты поднялся на 0,2% по отношению к своим основным конкурентам. В то же время доходность 10-летних бондов США выросла до 1,437%, тогда как в минувшую пятницу показатель составил 1,342%. Аналитики отмечают, что пятничный скачок желтого металла был обусловлен слабыми данными с американского рынка труда. Статистика показала, что в ноябре рост числа созданных рабочих мест существенно замедлился. Уменьшение важного показателя обнадежило рынок золота. Инвесторы предположили, что это может сорвать план ФРС по ускорению темпов сокращения покупок облигаций, поэтому и обратились к активу-убежищу. Тем не менее риск более скорого ужесточения денежно-кредитной политики Центробанка США никуда не исчез, особенно на фоне ослабления опасений по поводу нового штамма COVID-19. В последние дни в прессе все чаще стали появляться сообщения о том, что «омикрон» является более «мягким» подвидом коронавируса, чем «дельта». Снижение паники вокруг омикрон-штамма, которое сейчас наблюдается на рынке, снова усилило беспокойство инвесторов в отношении более агрессивной нормализации текущего курса ФРС. Напомним, что на прошлой неделе заявление главы Центробанка США о возможном ускорении темпов сокращения покупок активов стало виной резкого падения котировок золота. По итогам прошедшей семидневки желтый актив просел на 0,1%. – Консолидация золота продолжается уже на протяжении нескольких месяцев, – подчеркнул аналитик Джеб Хандвергерс. – Боковое движение началось с тех пор, как министр финансов США Джанет Йеллен и председатель ФРС Джером Пауэлл впервые заявили, что Центральный банк может начать снижение покупок активов и приступить к повышению процентных ставок. Эксперты полагают, что ястребиная риторика Федрезерва продолжит оказывать давление на драгоценный металл в ближайшем будущем. Более того, если очередные исследования нового штамма коронавируса покажут, что он менее опасен, чем другие, это зажжет зеленый свет для более скорого сворачивания стимулов. В таком случае уже на этой неделе золото может спикировать до отметки в $1 720, прогнозирует рыночный стратег Джеффри Халли. Также важным ценообразующим фактором на текущей семидневке, за которым будут внимательно следить инвесторы, станет пятничная публикация данных по потребительским ценам в США. Но еще более ожидаемым событием в краткосрочной перспективе является заседание ФРС по денежно-кредитной политике, которое пройдет 14–15 декабря. Оно должно показать, как американский регулятор намерен скорректировать свой план по повышению ставок с учетом текущей инфляции. Многие эксперты считают, что после этой встречи золото подешевеет. Что же касается более дальних прогнозов в отношении желтого актива, большинство стратегов все-таки сохраняют оптимизм. В конце года одним из катализаторов роста может стать повышение физического спроса на металл. – Последние данные из Индии, Китая, Гонконга и Швейцарии свидетельствовали о сильном физическом рынке золота в октябре, а предварительный отчет за ноябрь показал, что в Индии спрос по-прежнему остался высоким, – отметила аналитик банка Standard Chartered Суки Купер. – В начале декабря, несмотря на снижение цен, спрос в Индии упал, тогда как в Китае, наоборот, начал расти. Аналитик обратила внимание на то, что в 2022 году Лунный Новый год выпадает на 1 февраля. В Китае спрос на золото обычно растет за 6 недель до празднования Нового года. Этим и объясняется текущее повышение аппетита к желтому активу со стороны покупателей из Поднебесной. В Standard Chartered ожидают, что золото завершит год примерно на уровне $1 825, а в первом квартале следующего года цена подскочит до отметки в $1 875.

Поделиться9212021-12-08 18:18:37

AUD/USD: звездный час «австралийца»

Валюта Зеленого континента поднялась на волне роста аппетита к риску. «Оззи» переживает звездный час, покоряя очередные вершины. Однако аналитики предостерегают от излишней эйфории, поскольку подъем может оказаться кратковременным. Австралийская валюта начала новую неделю с повышательного тренда, который продолжается до сих пор. По оценкам специалистов, двухдневное ралли пары AUD/USD оказалось наиболее сильным за последние шесть недель. Напомним, что с конца октября этого года тандем неуклонно снижался. Во вторник, 7 декабря, пара AUD/USD прибавила 0,6%, достигнув 0,7091. Подъем «оззи» шел по нарастающей, на 0,8% и выше, начавшись с понедельника, 6 декабря, после заседания Резервного банка Австралии (РБА). Напомним, что регулятор сохранил процентную ставку на рекордно низком уровне (0,10%). В среду, 8 декабря, на фоне усиления риск-аппетита австралийский доллар достиг предельно высокого уровня за эту неделю. Пара AUD/USD курсировала вблизи 0,7135, немного просев, но сохраняя позитивный настрой. Подъему «австралийца» способствовали положительные новости по поводу «Омикрона», нового штамма COVID-19. По данным вирусологов, новая разновидность коронавируса не настолько опасна, как представлялось ранее. По словам Филипа Лоуи, управляющего РБА, появление «Омикрона» стало «новым источником неопределенности», однако он не помешает восстановлению национальной экономики. По предварительным прогнозам, экономика Зеленого континента вернется к докризисному уровню в первой половине 2022 года. Преуменьшив риски, связанные с новой мутацией коронавируса, регулятор дал надежду на более ранний подъем ставок. Ранее представители ЦБ Австралии предупредили, что вплоть до 2023 года ставки останутся прежними. Однако рынки заложили в цены потенциальное повышение, рассчитывая на изменение в ДКП к июлю 2022 года. Сложившаяся ситуация благоприятно повлияла на динамику «оззи», поддержку которому оказали восстановление деловых настроений в Азии и повышение цен на железную руду. Регулятор тоже внес оптимистичную ноту в оценку национальной экономики, усилив позиции «австралийца». Согласно отчету Ф. Лоуи, к концу 2021 года восстанавливаются уровень потребления домохозяйств и рынок труда, ожидается дальнейший рост зарплат и увеличение притока инвестиций. Эксперты задаются вопросом, почему новый штамм «Омикрон» не оказывает негативного влияния на австралийскую экономику, и приходят к выводу, что дело в высоком уровне вакцинации, который способствует выработке коллективного иммунитета. Это позволяет избежать новых локдаунов и вернуть экономику страны на «повышательные рельсы». Позитивным переменам способствует заметное сокращение уровня безработицы (в ноябре количество вакансий на 44% превысило докризисный уровень). Эксперты аналитической компании ANZ полагают, что к концу 2022 года безработица снизится до 4%, а заработная плата увеличится до 3%. По оценкам агентства, смягчение карантинных мер благоприятно отразилось на экономике Австралии. В итоге в минувшем месяце число вакансий взлетело на 7,4%, поскольку компании активно наращивают расходы. Возросшие инфляционные ожидания дополнительно поддерживают AUD. Согласно расчетам РБА, в 2023 году уровень инфляции достигнет 2,5%. В настоящее время базовая инфляция в стране находится у нижней границы целевого диапазона в 2–3%. В рамках текущих тенденций регулятор допускает пересмотр программы скупки облигаций и возможность ее отмены в феврале 2022 года. Отказ от программы количественного смягчения (QE) и позитивные перемены в экономике способствуют росту «оззи».

[url=https://ifxpr.com/3aA3ZPn]Больше Форекс-аналитики на страницах InstaForex.Com

Поделиться9222021-12-09 18:56:37

Полная неразбериха: три дозы вакцины от Pfizer и BioNTech смогут победить Омикрон или все же нет?

Руководство компаний BioNTech и Pfizer объявили в среду о том, что три дозы их вакцины от коронавируса способны нейтрализовать новый его штамм Омикрон. Компании заявляют, что в ходе лабораторных испытаний две дозы их препарата привели к заметному снижению нейтрализующих антител, а благодаря третьей дозе нейтрализующие антитела могут . Согласно заявлениям фармкомпаний, кровь тех испытуемых, которым месяц назад была сделана третья доза вакцины, смогла полностью побороть Омикрон. Это примерно так же, как две дозы в свое время смогли отразить угрозу первого варианта коронавируса, обнаруженного в Китае. Правда, эта новость не стала сенсаций, так как похожие заявления уже звучали в прессе ранее. Например, во вторник были опубликованы результаты исследований Африканского научно-исследовательского института здравоохранения в ЮАР, согласно которым Omicron может быть вполне устойчив к двум первым дозам вакцины Pfizer/BioNTech, но от третьего укола ускользнуть ему вряд ли удастся. Интересно во всей этой истории то, что в новостном пространстве по-прежнему фигурируют мнения исследователей о слабой эффективности даже трех доз против нового штамма. Например, лабораторный анализ в университетской больнице Франкфурта (Германия) выявил снижение антител к Омикрону после трех инъекций Pfizer. В среду на своей странице в Twitter немецкий вирусолог Сандра Кизек сообщила о том, что получившие две дозы любой вакцины от коронавируса уже через полгода не будут иметь иммунной защиты против Омикрона. Вирусолог привела в доказательство результаты исследования, согласно которым антитела, вырабатываемые в организме человека через три месяца после введения третьей дозы, защищают его от нового варианта вируса лишь на 25%. Если же говорить о штамме Дельта, то показатель эффективности трех доз составляет здесь все 95%. Новый штамм коронавируса впервые был обнаружен в конце ноября на территории Южной Африки. Спустя несколько дней этим новым вирусом были инфицированы люди и в других странах, в том числе в нескольких странах еврорегиона. Всемирная организация здравоохранения обозначила новый штамм В.1.1.529 греческой буквой "омикрон". Согласно заявлениям ВОЗ, новый штамм обладает большим количеством мутаций, часть которых вполне может обходить выстроенную вакцинами защиту. Более того, уже бытует мнение, что "омикрон" обладает повышенной способностью к распространению.

Поделиться9232021-12-14 16:13:19

Рождественский сюрприз: BTC готовится к взрывному росту

Ключевые криптовалюты избегают сколько-нибудь сильных движений, оставляя краткосрочных трейдеров в полной неопределенности, что делать дальше. На этой неделе заседание ФРС. Кроме того, приближаются рождественские праздники, которые, как правило, пробуждают биткоин от длительной спячки. Аналитики рекомендуют держать на мушке данный фактор, поскольку волатильность первой криптовалюты действительно может сильно увеличиться. Вверх или вниз? После грандиозного обвала всегда следует затишье, именно этим сейчас объясняется текущий боковой тренд. На прошлой неделе BTC в основном откупали на внутридневных спадах, когда он опускался ниже отметки $48 000. Таким образом, они пытались помешать тому, чтобы он закрепился за пределами важного технического уровня. Теоретически такую динамику можно посчитать значимой поддержкой, если бы не одно «но». Быки не столь сильны, как хотелось бы, им удается поднять курс лишь незначительно выше, что не может не настораживать. Покупатели обороняют отметку $48 000. Если же им не удастся ее удержать и они отдадут важный уровень продавцам, возможна мощная лавина ликвидации длинных позиций. Всплески волатильности могут быть соразмерны тем, что были в первую субботу декабря и ранее в сентябре и мае. Впрочем, каких-либо значимых фундаментальных факторов для обвала сейчас нет. Рост монеты также присутствует в прогнозе. После выхода из боковика главной целью покупателей биткоина может стать уровень сопротивления в районе $60 000. Далее цена достаточно быстро способна пойти на ретест уровня $66 000 и обновление максимума выше $69 000. Бычий тренд еще не окончен, и тому есть подтверждения. По данным аналитического сервиса Glassnode, усилился отток биткоинов с криптобирж. Похоже, долгосрочные и среднесрочные холдеры продолжают накапливать монеты, а это неизбежно приведет к дефициту актива на рынке. За дефицитом обычно следует повышение цены актива. На ближайшие сессии прогноз по биткоину остается неизменным. Пара BTC/USD продолжит курсировать в боковике в районе $46 000–$50 000. Затем предполагается выход на уровень $60 000. Сейчас вопрос в том, когда биткоин сможет выбраться из боковика: через две недели или только в следующем году? Для продолжения ралли инвесторам не хватает новых драйверов. Возможно, затишье связано с предстоящими событиями в США. Инвесторы могли взять паузу для оценки ситуации и ждут сигналов для продолжения бычьего движения. Кстати, поворот в сторону медвежьего рынка тоже исключать нельзя. Если решение ФРС вызовет на финансовых рынках сильную одностороннюю реакция, биткоин тоже может сдвинуться с места, завершив боковое движение. Ралли биткоина 2022 В новом году ожидается массовое принятие криптовалют с разумным регулированием. Это должно привести к бычьему рынку, несмотря на планы ФРС свернуть программу стимулирования. По мнению стратега Bloomberg Майка Макглоуна, биткоин сейчас уверенно идет к тому, чтобы стать цифровым средством сбережения, таким как золото. Макглоун видит его на уровне $100 000. Глава Ark Invest Кэти Вуд предрекает рост биткоина к $550 000. Институциональные инвесторы ищут возможности, не связанные с традиционными классами активов, и переходят на криптовалюту из серии «прямо сейчас». Если такие инвесторы захотят выделить порядка 5% своего портфеля на биткоин, это добавит к текущей цене $500 000. Вторая криптовалюта – Ethereum – в следующем году может не стать успешней своего старшего брата. Курс этой монеты уже сейчас завышен, поэтому она останется в диапазоне $4 000–$5 000.

Поделиться9242021-12-15 18:58:38

Инвесторы поставили торги на паузу: биржи АТР без изменений

Основные показатели АТР не показывают существенных изменений во время сегодняшних торгов. Так, Shanghai Composite увеличился на 0,07%, а Hang Seng Index опустился на 0,04%. Также незначительное уменьшение продемонстрировали индекс Южной Кореи KOSPI (на 0,2%), австралийский S&P/ASX 200 (на 0,57%), а японский индикатор Nikkei 225 немного повысился (на 0,4%). Интерес инвесторов вызывает статистическая информация из Китая. Так, индустриальное производство в КНР в предыдущем месяце выросло на 3,8% при сопоставлении с тем же периодом в прошлом году, что превысило прогнозы аналитиков, которые предсказывали увеличение этого индикатора на 3,6%. Вместе с тем октябрьский рост показателя составил 3,5%. В то же время объем розничных продаж подрос на 3,9% в ноябре, этот индикатор снизился по сравнению с октябрьскими 4,9%. При этом аналитики предсказывали рост этого индикатора на 4,6%. Другой причиной такого спокойного поведения инвесторов является то, что все инвесторы, в том числе на азиатских фондовых рынках, ожидают обнародования результатов сегодняшнего заседания ФРС США. Также позднее на этой неделе состоятся совещания Европейского центрального банка и Банка Японии. Многие из инвесторов отказываются от резких движений, так как предполагают, что ФРС примет решение об ужесточении монетарной политики, что безусловно повлияет на ситуацию на фондовых рынках, так как сократит поступление ликвидных активов. Среди китайских компаний больше других подорожали акции Alibaba Group Holding, Ltd. (+2,7%), тогда как бумаги Xiaomi Corp. потеряли в цене 1,4%, а Tencent Holdings, Ltd. – 0,4%. Стоимость акций японских компаний SoftBank Group и Sony Group Corp. увеличилась на 1,9%. Акции Samsung Electronics Co. и SK Hynix Inc. подорожали на 0,3% и 1,2% соответственно. Также прибавили в цене бумаги LG Corp. на 1,1%, а бумаги Kia Corp. подешевели на 0,9%. Следом за понижением австралийского показателя цена акции компаний Fortescue Metal Group упала на 0,3%, BHP Group, Ltd. – на 0,5%, в то время как бумаги Rio Tinto, Ltd. прибавили 0,2% в цене.

Поделиться9252021-12-16 20:02:39